Durante décadas, los mercados financieros han operado bajo una premisa relativamente estable: cuando el dólar estadounidense se debilita, los activos alternativos tienden a fortalecerse. El oro, la plata e incluso algunos activos emergentes suelen beneficiarse de una caída en el Índice del Dólar Estadounidense (DXY). Sin embargo, en el último año esta relación histórica parece haberse roto en el caso de bitcoin.

A pesar de que el DXY ha retrocedido más de un 10% en términos interanuales, el precio de bitcoin no ha mostrado una recuperación significativa. En lugar de capitalizar la debilidad del billete verde, BTC se ha mantenido en un rango lateral, generando dudas entre inversores institucionales y minoristas que tradicionalmente consideran a la criptomoneda como una cobertura frente a la depreciación monetaria.

Según un análisis reciente de estrategas de JPMorgan, el comportamiento de bitcoin no responde a una anomalía aislada, sino a una combinación de factores macroeconómicos, flujos de capital, percepción de riesgo y dinámica de liquidez que están redefiniendo su papel dentro del ecosistema financiero global.

TE PUEDE INTERESAR: ¿Qué está pasando con Bitcoin? Los datos revelan por qué el precio está cayendo

La relación histórica entre el dólar y bitcoin: ¿se está rompiendo?

Desde su creación, bitcoin ha sido percibido por muchos participantes del mercado como una especie de “oro digital”: un activo escaso, resistente a la inflación y relativamente independiente de las políticas monetarias tradicionales. Bajo esta narrativa, una caída del dólar debería impulsar automáticamente la demanda por BTC.

En ciclos anteriores, esta correlación inversa fue evidente en varios momentos de expansión monetaria o debilitamiento del dólar. Sin embargo, los datos recientes muestran que esta relación ya no es tan lineal. Aunque el dólar ha perdido fuerza frente a otras monedas y activos reales, bitcoin no ha logrado capitalizar este entorno.

Para JPMorgan, esta desconexión tiene una explicación clave: la caída del dólar no está siendo impulsada por cambios estructurales en el crecimiento económico de Estados Unidos ni por un giro en la política monetaria de la Reserva Federal, sino principalmente por flujos de corto plazo y cambios en el sentimiento del mercado.

JPMorgan: el dólar cae por flujos y sentimiento, no por fundamentos

Los estrategas del banco estadounidense explican que el retroceso reciente del dólar responde más a movimientos tácticos de capital que a una reevaluación profunda del panorama macroeconómico. En otras palabras, no se trata de una pérdida estructural de confianza en la economía estadounidense.

De hecho, las diferencias de tasas de interés continúan favoreciendo al dólar, lo que sugiere que el billete verde mantiene un respaldo fundamental sólido frente a otras divisas. Esto implica que el actual debilitamiento podría ser temporal y susceptible de una reversión rápida si mejoran los indicadores económicos o cambian las expectativas del mercado.

Yuxuan Tang, responsable de estrategia macroeconómica para Asia en JPMorgan Private Bank, señaló que el movimiento del dólar recuerda episodios anteriores en los que las ventas fueron impulsadas por flujos especulativos más que por transformaciones reales en el ciclo económico.

Esta lectura reduce el atractivo de bitcoin como cobertura macro. Si la debilidad del dólar no es estructural, los inversionistas prefieren refugiarse en activos tradicionalmente defensivos —como el oro— en lugar de asumir la volatilidad propia del mercado cripto.

Bitcoin se comporta como activo de riesgo, no como reserva de valor

Uno de los puntos más relevantes del informe es la clasificación funcional de bitcoin dentro del mercado actual. Para JPMorgan, BTC está actuando más como un activo sensible a la liquidez y al apetito por el riesgo, similar a las acciones tecnológicas o instrumentos especulativos, que como una reserva de valor.

Esto explica por qué, mientras el oro alcanza máximos históricos impulsado por la debilidad del dólar, bitcoin permanece atrapado en un rango estrecho de precios. En un entorno donde la liquidez global es selectiva y los inversores son más cautelosos, el capital fluye hacia activos percibidos como estables, no hacia instrumentos volátiles.

Este cambio de percepción impacta directamente en la narrativa de bitcoin como “oro digital”. Si el mercado no lo trata como cobertura macroeconómica, su comportamiento queda subordinado a variables como:

- Condiciones de liquidez global.

- Flujos hacia y desde productos financieros vinculados a criptomonedas.

- Sentimiento especulativo.

- Expectativas regulatorias.

- Volatilidad implícita en derivados.

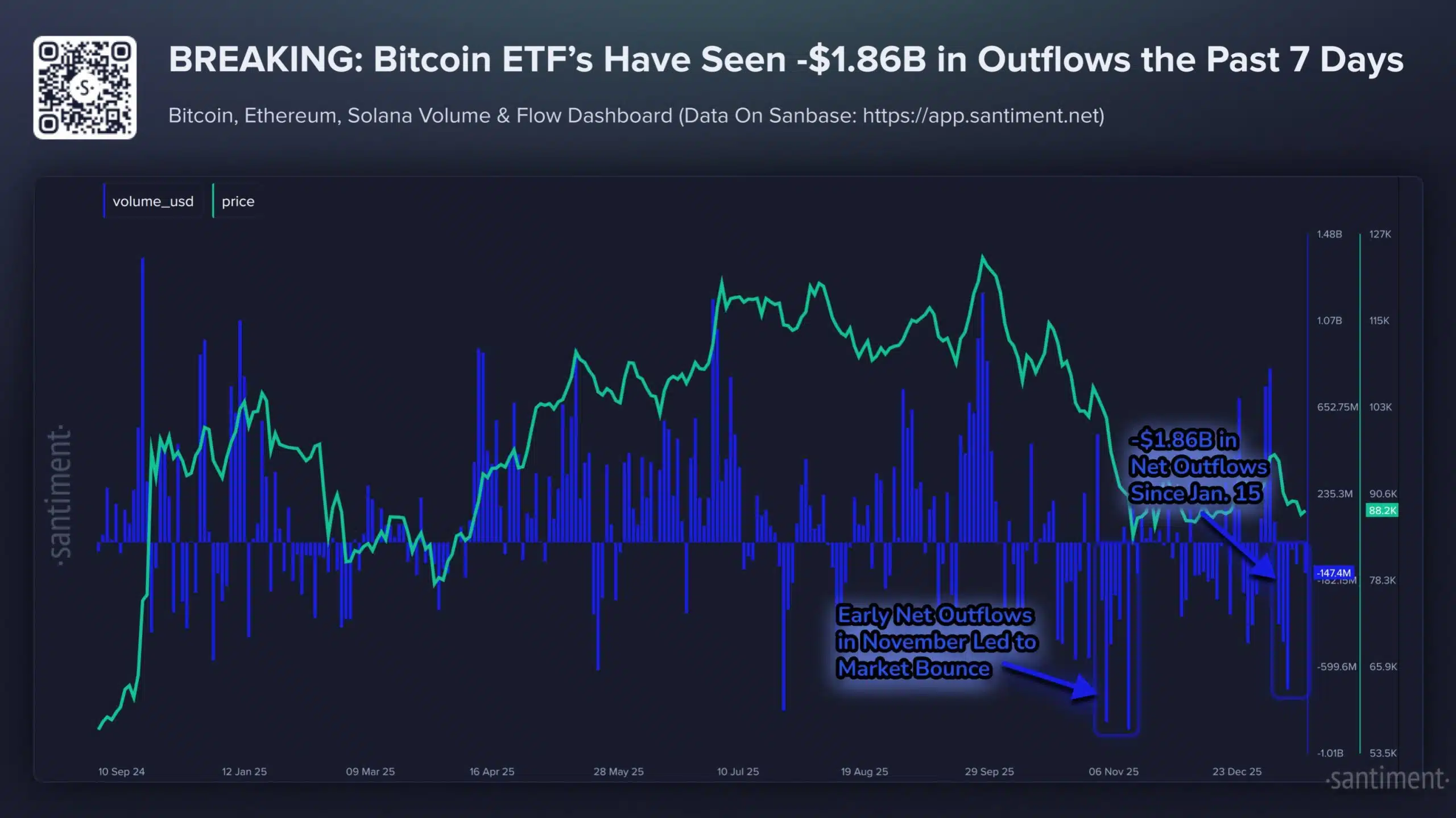

El papel de los ETFs de bitcoin y la salida de capital institucional

Un indicador claro del enfriamiento del interés institucional es el comportamiento reciente de los ETFs de bitcoin al contado en Estados Unidos. En la última semana se registraron salidas cercanas a los 1.800 millones de dólares, lo que refleja una disminución del apetito por exposición directa a BTC.

Estas salidas no solo reducen la presión compradora, sino que también afectan la percepción de confianza institucional. Para muchos gestores de fondos, la incapacidad de bitcoin para reaccionar positivamente ante un dólar más débil genera dudas sobre su rol como instrumento de diversificación macroeconómica.

En un entorno donde los inversores priorizan preservación de capital y estabilidad, los flujos se desplazan hacia activos tradicionales, reforzando la brecha entre el desempeño del oro y el de bitcoin.

TE PUEDE INTERESAR: La plata superó las ganancias de bitcoin desde 2017 y rompe la barrera de los $115

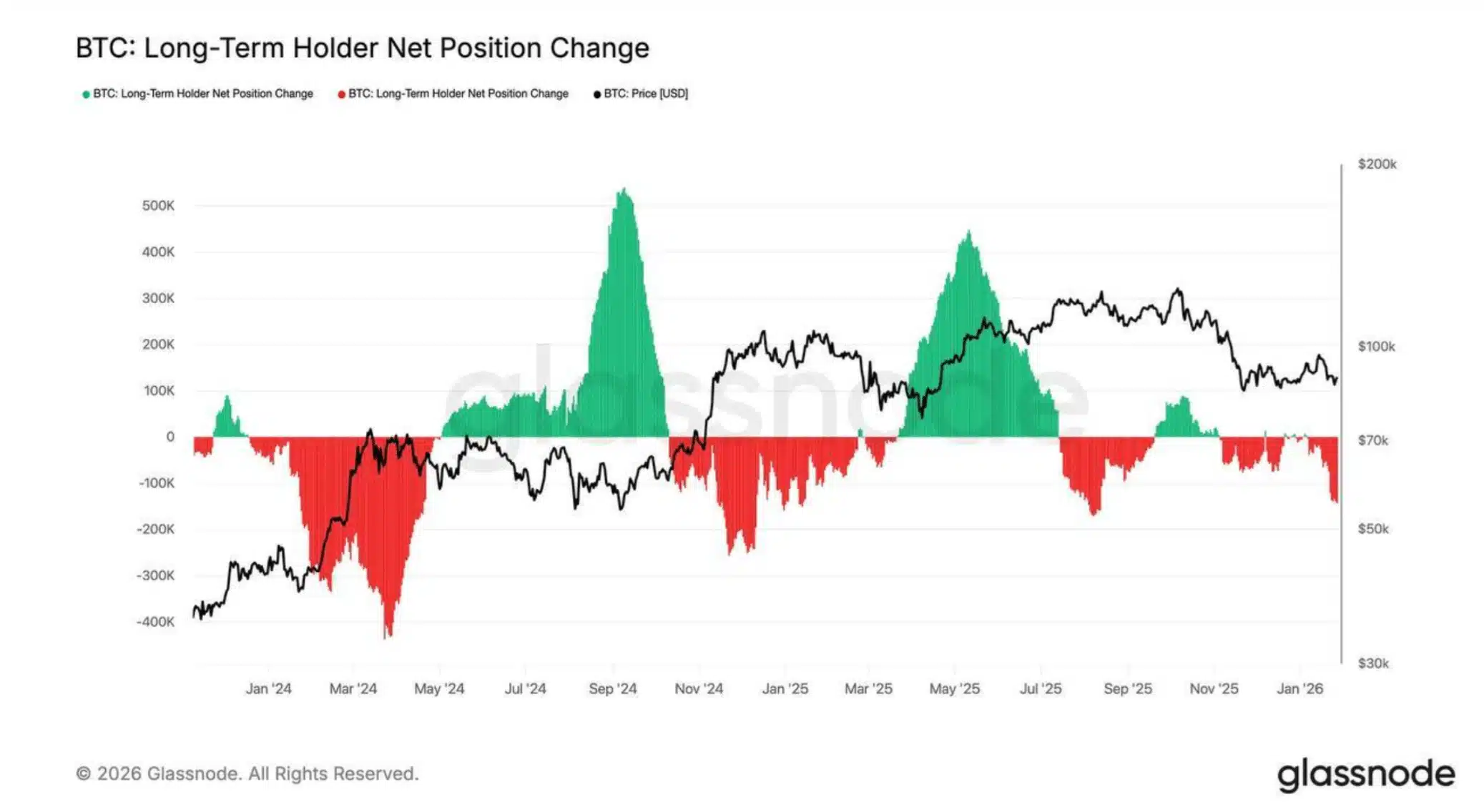

Glassnode: volumen débil y presión vendedora de holders de largo plazo

El análisis on-chain de Glassnode respalda la tesis de un mercado en consolidación y con impulso limitado. Según el informe más reciente de la firma:

- Los volúmenes de negociación de bitcoin permanecen moderados.

- La demanda spot muestra escasas señales de recuperación.

- El mercado de opciones presenta una inclinación bajista.

- Los holders de largo plazo han vendido aproximadamente 143.000 BTC en los últimos 30 días, el ritmo de distribución más acelerado desde agosto de 2025.

Este comportamiento sugiere que incluso los inversores históricamente más pacientes están tomando beneficios o reduciendo exposición, lo que añade presión adicional al precio y limita cualquier intento de ruptura alcista.

Cuando los holders de largo plazo distribuyen grandes volúmenes, suele interpretarse como una fase de redistribución del mercado, donde el activo pasa a manos más especulativas y menos comprometidas con la acumulación a largo plazo.

Oro y plata lideran la narrativa de refugio ante la debilidad del dólar

Mientras bitcoin se mantiene lateral, los metales preciosos han capitalizado con fuerza la debilidad del dólar. El oro ha alcanzado máximos históricos, consolidando su estatus como refugio clásico en entornos de incertidumbre monetaria.

Esta divergencia refuerza la idea de que el mercado todavía no reconoce plenamente a bitcoin como un activo de cobertura macro comparable al oro. Aunque la narrativa del “oro digital” sigue presente en el discurso cripto, los flujos reales de capital indican que los inversionistas aún priorizan activos tradicionales cuando buscan protección frente a la depreciación monetaria.

Incluso críticos históricos de bitcoin, como Peter Schiff, han intensificado sus argumentos, señalando que el protagonismo del oro frente a BTC demuestra que la criptomoneda aún no ha consolidado su rol como reserva de valor.

¿Qué tendría que cambiar para que bitcoin recupere su correlación inversa con el dólar?

Desde la perspectiva de JPMorgan, bitcoin podría comenzar a comportarse nuevamente como una cobertura macro solo si el mercado de divisas pasa a estar dominado por factores estructurales, como:

- Cambios claros en las expectativas de crecimiento económico.

- Modificaciones sustanciales en la política monetaria.

- Ajustes prolongados en los diferenciales de tasas.

- Riesgos sistémicos que afecten la confianza en monedas fiduciarias.

Mientras el dólar se mueva principalmente por flujos especulativos y sentimiento de corto plazo, bitcoin seguirá expuesto a dinámicas de riesgo y liquidez, limitando su capacidad de actuar como activo defensivo.

Implicaciones para inversores y estrategias de mercado

Para los inversores, este escenario obliga a replantear algunas hipótesis tradicionales sobre bitcoin. Ya no basta con asumir que una caída del dólar generará automáticamente una subida en BTC. El análisis debe incorporar métricas adicionales como:

- Flujos hacia ETFs de bitcoin.

- Actividad on-chain de holders de largo plazo.

- Volumen y estructura del mercado de derivados.

- Condiciones de liquidez global.

- Sentimiento macroeconómico.

En el corto y mediano plazo, bitcoin podría continuar en una fase de consolidación hasta que aparezca un catalizador macro claro o un repunte sostenido en la demanda institucional.

TE PUEDE INTERESAR: Qué es un exchange NO KYC y cómo funciona: guía completa

Bitcoin enfrenta una redefinición de su narrativa macro

El análisis de JPMorgan deja en evidencia que bitcoin no está reaccionando a la caída del dólar porque el debilitamiento del billete verde no responde a fundamentos estructurales, sino a flujos temporales y cambios de sentimiento. Al mismo tiempo, la criptomoneda se comporta más como un activo de riesgo que como una reserva de valor, mientras el oro lidera la narrativa de refugio.

Los datos de Glassnode, las salidas de capital de los ETFs y la distribución de holders de largo plazo refuerzan la idea de un mercado en pausa, con baja convicción direccional.

Para el ecosistema cripto, este momento representa un punto de reflexión: la tesis de bitcoin como cobertura macro aún necesita validarse en escenarios de estrés económico real y no solo en ciclos especulativos. Hasta entonces, el mercado continuará evaluando a BTC más por su dinámica de liquidez que por su rol como activo defensivo.